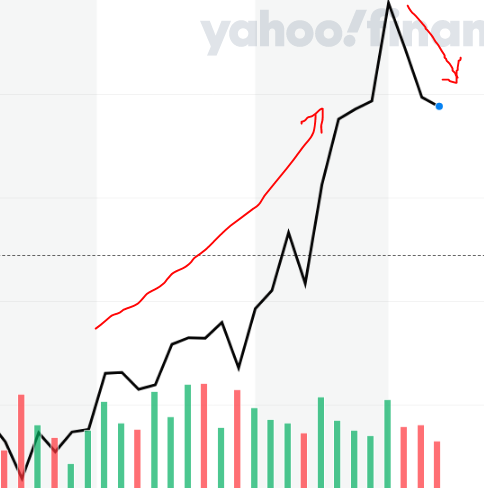

미국증시가 급반등에 성공하고 있다.

미국시간 27일 기준으로 다우존스는 1.76%, S&P500은 2.47%, 나스닥은 3.33% 급등했다.

주간으로 보면 다우지수는 8주 연속 하락한 후에 이번주 6.2% 상승했고,

S&P500과 나스닥은 7주 연속 하락한 후에 각각 6.5%, 6.8% 올랐다.

이번주 미국증시가 급반등에 성공한 이유와 이번 상승은 단기간에 그칠 것이라는 반대 이유에 대해 알아본다.

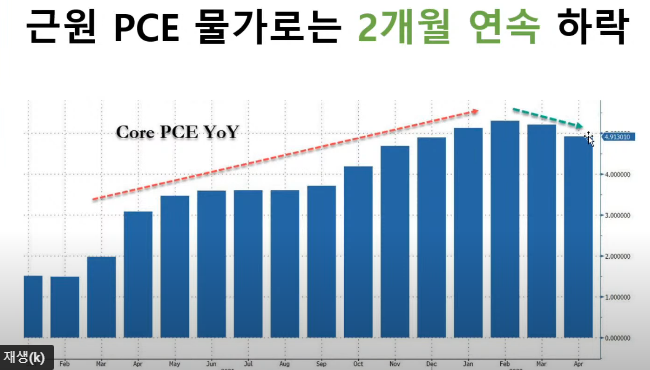

1. 인플레이션이 정점을 지났다는 기대감

4월 근원 개인소비지출(PCE) 물가가 1년전 대비 4.9% 올랐다.

2월에는 전년 대비 5.3% 올랐고, 3월에는 전년 대비 5.2% 올랐던 것에 비해 오름폭이 줄어들었다.

이 데이터를 통해 인플레이션이 정점을 지났다는 기대감이 생기기 시작했다.

참고로 여기서 '근원' 이란 에너지와 식료품 물가를 제외한 지수라는 뜻이다.

에너지와 식료품을 포함한 4월 PCE 물가는 1년전보다 6.3%올랐다.

이 역시 3월에 전년 대비 6.6% 오른것 보다 상승폭이 둔화했다.

참고로 전달(3월) 대비로는 0.2% 올라, 3월 지수가 2월 대비 0.9% 오른 것과 비교해도 물가가 정점을 찍고 내려가고 있다는 주장을 반영하기에 충분했다.

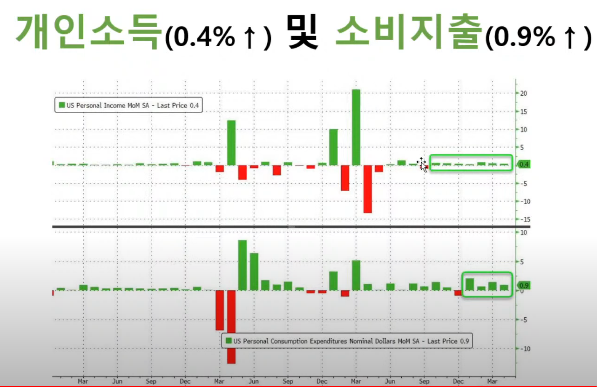

2. 미국 가계소비가 강하다 - 경기침체는 없다

1.에서 본 PCE 물가지수와 함께 개인소비지출(PCE)도 발표가 되었는데,

여기서 미국 가계의 지출 여력이 강한 것으로 나타났고, 이에 따라 경기침체 우려가 둔화되었다.

4월 PCE는 0.9% 상승한 것으로 나타났다. 4월 개인 소득은 0.4% 올랐는데, 소득보다 훨씬 더 많이 소비한 것이다.

3. 연준이 금리를 계속 올리지는 못할 것이라는 기대

미국시간 25일에 5월 FOMC 정례회의 의사록이 공개되었다.

거기서 대부분의 참석자는 "50bp의 기준금리 인상이 다음 두어 번의 회의에서 적절할 것 같다"고 밝혔다.

이러한 회의록을 보고, 투자자들은 6,7월 50bp 씩 올린 뒤 기준금리 인상을 일시적으로 중단할 수도 있지 않을까 하는 기대를 품기 시작했다.

6,7월 50bp, 9월에는 25bp 또는 금리인상을 중단한다는 석 달 동안의 스토리가 만들어졌고,

'Fed 매파의 정점'론이 확산하면서 투자자들이 저가 매수에 들어갔다는 설명이다.

시장은 이를 선반영하고 있다.

미 국채 금리와 달러 인덱스 모두 떨어지고 있다.

4. 낙폭과대, 과매도 구간, 저가매수세

네번째는 최근 단기간 낙폭이 과대했다는 의견이 많아지면서 저가 매수세가 유입되었다는 의견이다.

증시의 지표가 극단적 약세 영역에 있고, 200일 이동평균선에 비해 과매도 된 주식들이 많아서 반등이 충분히 나올 수 있는 구간이라는 의미다.

뒤에서 살펴보겠지만, 이에 대해선 반론도 많다.

지속적인 장세장이 아니라 베어마켓 속에서 일어나는 작은 베어마켓 랠리, 데드캣 바운스일 수 있다는 주장도 있다.

5. 생각보다 좋은 기업실적

마지막은 생각보다 잘 나오고 있는 기업실적 때문이다.

2.에서 본 것과 함께 가계와 기업 모두 견고한 모습을 보여주고 있어 경기침체는 오지 않는다는 믿음이 생긴 것이다.

최근 메이시스와 달러트리 등 유통업체들이 기대 이상의 1분기 실적을 내놓아서 투자자들의 낙관론에 불을 지폈다.

유통업체 얼타뷰티는 예상보다 나은 1분기 실적을 보였고, 가이던스까지 높였다.

이를 통해 미국의 소비가 견조함을 보여주었다.

몇몇 소프트웨어, 반도체 회사들의 호실적도 계속되었다. 호실적으로 오토데스크가 10%, 델이 12.9%, 마벨이 6.7% 뛰었다.

추가 하락이 남았다는 논리

상승 이유만 보면 이제 하락은 끝난 것처럼 보인다.

하지만 이는 반짝 랠리, 데드캣 바운스의 일부라는 주장도 많다.

먼저, 여름은 수익률이 높지 않다는 것을 다들 알고 있기 때문에

반등이 일어나는 대로 사람들이 단기 차익실현을 하고 시장에서 다시 물러날 가능성이 크다는 주장이 있다.

Sell in May 라는 주식시장의 격언이 있는 것처럼, 5~8월 여름의 수익률은 높지 않다.

또한 유가가 계속 올라 인플레이션을 잡기 어렵다는 주장도 있다.

수요가 회복될수록 유가는 상승압력을 받을 것, 러-우크라 전쟁이 끝날 기미를 보이지 않음, 전 세계가 경기침체의 늪에 빠지지 않으려면 중국의 제로코로나 정책 폐지가 급선무인데, 그러면 유가는 상승 압력을 더 받을 것 등을 근거로 든다.

유가가 150달러까지는 갈 것이라는 의견이 많다.

마지막으로 위 3번에서 본 연준이 금리를 예상보다 올리지 못할 것이라는 기대감도 잘못된 기대라는 의견이다.

주식시장이 Fed 의견을 선반영해서 미리 주가를 올리고 있는데,

실물자산보다 금융시장이 먼저 완화 돼버리는 상황을 Fed가 좋아할 리 없다.

금리를 선반영해서 다시 내리면 인플레 잡기는 힘들어질 것인데, 현재 인플레이션 잡는 것을 최우선 목표로 하고 있는 Fed입장에서 이를 달가워 할 리가 없다는 논리다.

정 리

나름대로 논리적으로 근거를 들려고 했으나 이는 사후적으로 끼워맞춘 것에 불과하다.

어느 논리에 더 맞을까 생각해서 시장을 예측하는 것보다는

일어나는 상황에 대응해 나가는 게 더 현명하지 않을까 생각해본다.

끝.

<참고한 자료>

https://www.hankyung.com/finance/article/202205288329i

https://www.youtube.com/watch?v=3dK8kjHxjHQ&t=689s

[미국증시 폭락] 반등을 알려주는 지표, 신호 4가지

[미국증시 폭락] 반등을 알려주는 지표, 신호 4가지

˙ ˙ 미국증시가 연일 하락하고 있다. 하지만 아직 저점이 아니라는 의견이 대다수인 듯하다. 요즘 월가와 미국증시 소식을 알려주는 뉴스에서는 'capitulation(항복)'이라는 단어가 유행처럼 사용

richtuja.tistory.com

[미국증시] 경기침체 주가하락 상관관계 (과거 사례 분석)

[미국증시] 경기침체 주가하락 상관관계 (과거 사례 분석)

얼마 전 글에서 아래 두 가지에 대해서 알아보았다. 1) 경기침체 주기보다 주식 주기가 선행한다 (관련글 : 경기사이클에 따른 자산배분, 섹터로테이션 ) 2) S&P500이 4,000포인트 수준인 것은 경기

richtuja.tistory.com

[미국주식] 경기사이클에 따른 자산배분, 섹터로테이션

지난 글 요약 지난 글에서는 경기에는 순환하는 주기가 있다는 것과 현재 미국은 경기사이클의 정점을 지나고 있다는 것에 대해 알아보았다. 또한, 주식시장에는 11개의 섹터가 있으며 각 섹터

richtuja.tistory.com

'★ 돈 ★ > 해외주식 공부, 정보' 카테고리의 다른 글

| [미국증시] 경기침체 온다고 주식 다 팔면 망하는 이유 (8) | 2022.06.13 |

|---|---|

| [미국증시] 내부자 매수 급증, 반등의 신호일까? (내부자 거래 확인 방법) (8) | 2022.06.06 |

| [미국증시 폭락] 반등을 알려주는 지표, 신호 4가지 (9) | 2022.05.26 |

| [미국증시] 경기침체 주가하락 상관관계 (과거 사례 분석) (15) | 2022.05.19 |

| 미국증시 폭락, 경기침체 가능성은? (12) | 2022.05.11 |