<함께 보면 좋은 글>

▶ 전쟁과 미국주식의 상관관계

▶ 전세계 국가별 주식 수익률 비교

▶ 액면분할과 주가 상관관계 분석

▶ 자산군(주식, 채권, 금, 원자재)별 수익률 비교

▶ S&P500 월별 수익률 통계

▶ 섹터별 수익률 통계

▶ 경기사이클에 따른 자산배분 전략

▶ 베어마켓의 역사, 통계자료

1. 스태그플레이션이 오고 있나

2022년 3월초 신문 헤드라인이다.

'스태그플레이션'을 검색만 하면 우후죽순처럼 쏟아져 나온다.

물가는 오르는데(인플레이션) 경기는 좋지 않은(스태그네이션) 최악의 상황인 스태그플레이션이 오고 있는 것이다.

이하에서는 과거 사례를 통해 1970년대가 지금과 비슷한 스태그플레이션 시대였음을 알고,

그 당시를 잘 버틴 자산군이 있는지 알아보려고 한다.

또한 주식 안에서 스태그플레이션을 잘 견딘 섹터는 없는지도 알아보려고 한다.

이를 통해 다가오는 스태그플레이션 시대를 대비하는 것이 목표다.

2. 세계 경제를 두가지 기준으로 나눠보자

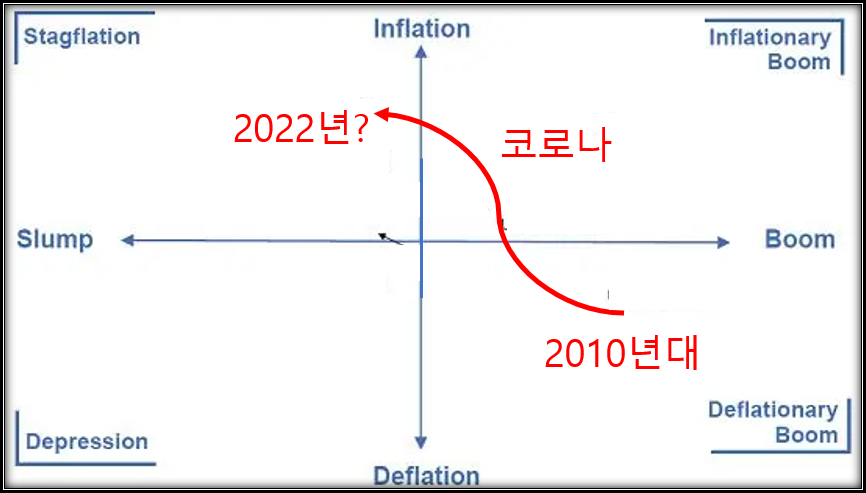

세계 경제는 물가가 높은지, 낮은지 경기가 좋은지 좋지 않은지에 따라 4가지로 나눌 수 있다.

다음 그림을 보자

- 스태그플레이션 : 물가는 오르는데 경기는 하강국면인 상황으로, 오일쇼크로 경기침체에 빠진 1970'년대가 대표적

- 인플레 붐(=리플레이션) : 경기는 좋고, 이 때문에 물가도 오른 경우로, 코로나로 경기 부양을 한 2020년 3월~2021년이 대표적

- 경기침체(=디스인플레이션) : 경기는 안좋고, 이 때문에 물가도 떨어지는 경우

- 디플레 붐(=골디락스) : 경기는 좋은데, 물가까지 낮은 최고의 구간. 일명 골디락스 구간. 경기는 좋았으나 아마존 효과로 물가는 오르지 않은 2010년대 미국이 대표적

우리가 살펴보려는 스태그플레이션의 대표적인 사례가 1970년대다.

1970년대 중동 국가들이 석유 공급을 인위적으로 감소시키며 자원무기화했고, 이 때문에 유가가 급등했다.

고유가가 장기화 되면서 경기침체 -> 실업률 상승까지 겹치는 최악의 상황이 오게 되었다.

최근 미국증시를 위 기준에 대비해 살펴보면 다음의 흐름으로 진행되고 있다.

2010년대는 디플레 붐이었다. FANNG을 중심으로 한 빅테크의 선전으로 기업 실적은 좋았고, 이들의 혁신, 특히 아마존의 등장으로 물가는 오르지 않았다.

2020~2021년은 인플레 붐이 찾아왔다. 코로나 이후 경기가 살아나면서도 많이 푼 돈 때문에 물가도 오른 것이다.

그리고 2022년은 스태그플레이션을 두려워하고 있다. 금리인상, 양적 긴축이 기다리고 있으면서, 러시아-우크라이나 전쟁으로 기름, 곡물 등 모든 물가가 천정부지로 솟고 있기 때문이다.

3. 스태그플레이션의 대표시기는 1970년대

위 그림은 생산자물가지수를 기준으로 S&P500을 측정한 그래프이다.

그래프가 올라간다는 것은 주식이 물가 상승률을 능가한다는 것이고,

그래프가 내려간다는 것은 물가 상승률이 주가 수익률을 능가한다는 말이다.

위 그래프를 기준으로 보면, 1970년대가 우리가 걱정하는 스태그플레이션과 가장 유사하다.

2000년대 하락은 닷컴버블과 금융위기를 동시에 겪었기 때문이지 스태그플레이션이기 때문은 아니다.

참고로 주식시장만 보면 2010년~2021년 약 20년 간은 최고의 시간이었다.

4. 시기별, 자산군별 수익률 비교 : 스태그플레이션 시대는 금과 원자재

우리는 짧은 안목으로 최근만 기억하기 때문에 주식에 넣으면 무조건 우상향 한다고 생각할 수 있다.

하지만 긴 시계열로 보면 각 시기별로 수익률이 좋은 자산군이 따로 있다.

위 그림은 1973년 이후 주요 자산군의 인플레이션을 조정한 YoY 총 수익률이다

스태그플레이션 기간 동안 최고의 성과를 보인 종목은 금(+22%), 상품(원자재)(+15%), 부동산(리츠)(+6.5%)였다.

주식은 -1.5%로 고전했으며, 미국채(0.6%), 단기채(0.4%)도 큰 성과는 없었다.

금은 안전자산으로 여겨져 경제적으로 불확실한 시기에 가치가 상승하는 경향이 있다.

또한 물가가 올라 실질 금리가 내려간다는 점도 금에는 유리하게 작용한 듯하다.

원자재는 인플레 지수의 핵심요소이기 때문에 물가가 오를 때 자연스레 수익률이 좋게 된다.

하지만 경기도 좋고 물가도 오르는 리플레이션 구간에서 원자재 수익률이 더 좋았는데, 이는 스태그플레이션 기간에는 경기가 좋지 않아 일부 원자재 수요가 떨어지기 때문으로 보인다.

이 자료를 보면 2022년 스태그플레이션 시기를 대비해 금과 원자재에 투자해야만 할 것 같은데 너무 망설여진다.

금과 원자재는 이미 많이 올랐고, 변동성이 심한 자산군이며, 낯설기도 해서 투자하기 심리적으로 꺼려지기 때문이기도 하다.

5. 1970년대 섹터별 주식 수익률 비교 : 에너지, 산업재가 최고

그렇다면, 주식시장을 섹터별로 나누어보면 스태그플레이션을 잘 견디는 섹터가 있지 않을까?

아래 표는 스태그플레이션 시기 섹터별 주식 수익률이다.

주식시장을 섹터별로 살펴보면 에너지, 산업재가 성과가 좋았다.

반대로 자동차 등이 포함된 임의소비재 성과가 가장 좋지 못함을 볼 수 있다.

현재 기준으로 에너지 섹터의 대표 미국주식은

엑손모빌(XOM), 쉐브론(CVX), 로얄더치셀 등이 있으며,

산업재에는 보잉(BA), 록히드마틴(LMT), 캐터필러(CAT) 등이 있다.

스태그플레이션에서 가장 좋지 않은 성과를 보인 임의소비재 섹터에는

현재 기준으로 아마존(AMZN), 테슬라(TSLA), 홈디포(HD), 맥도널드(MCD) 등이 있다.

6. 정 리

스태그플레이션을 주제로 이것저것 자료를 찾아보면서 정리한 나의 생각은 다음과 같다.

- 사실 지금이 스태그플레이션이라는 확실한 증거는 없다. 스태그플레이션에 배팅해 원자재, 금 등에 올인하지 말자

- 스태그플레이션 시기에 원자재, 금을 담는 목표는 수익이 아니라 주식시장 헷징! 욕심부리지 말자

- 평소에 주식 안에서 섹터 배분 좀 해놓을 걸... 너무 기술주에 집중되어 있음을 후회, 반성한다

- 주식 하락을 위기가 아닌 저가 매수의 기회라고 긍정적으로 생각하자

제발 스태그플레이션이 아니길!!!

<함께 보면 좋은 글>

▶ 전쟁과 미국주식의 상관관계

▶ 전세계 국가별 주식 수익률 비교

▶ 액면분할과 주가 상관관계 분석

▶ 자산군(주식, 채권, 금, 원자재)별 수익률 비교

▶ S&P500 월별 수익률 통계

▶ 섹터별 수익률 통계

▶ 경기사이클에 따른 자산배분 전략

▶ 베어마켓의 역사, 통계자료

'★ 돈 ★ > 해외주식 공부, 정보' 카테고리의 다른 글

| [미국주식] 코로나 2년, 미국주식 기록과 교훈 (18) | 2022.03.24 |

|---|---|

| [미국주식] 변동성과 주가 관계 분석(확인법, 베타지수, 켄피셔) (17) | 2022.03.22 |

| [주식정보] 레버리지 상장폐지 총정리(조건, 사례, 가능성) (15) | 2022.03.18 |

| [미국주식] 금리인상, 금리상승의 영향 - 과거 사례 분석 (12) | 2022.03.15 |

| 일론머스크, 푸틴에게 보낸 트위터 내용 분석 (3) | 2022.03.15 |